Bloggen

Er din bank transparent?

Tilbage i efteråret skrev jeg et indlæg omkring transparens i virksomheder. I artiklen konkluderer jeg, at de virksomheder, der er bedst til at være transparente, i fremtiden vil opnå konkurrencemæssige fordele.

Det indlæg har givet mig lyst til en fortsættelse. En fortsættelse, hvor jeg forsøger mig med helt konkrete eksempler. Derfor kommer du i dette indlæg til at se, hvordan jeg mener, at virksomheder enten taber eller vinder markedsandele, ved at vise eller mangle transparens over for deres kunder. Indlægget og testen vil tage udgangspunkt i banker og boliglån.

Til dagligt arbejder jeg på at gøre den finansielle branche mere overskuelig for almindelige danskere. Den finansielle sektor er en lidt atypisk branche, så først får du en lille introduktion til, hvad det er for en størrelse, vi har med at gøre.

Den finansielle sektor lever i 80’erne

Kan du huske dengang, man skulle bestille rejser ved først at ringe og bestille to forskellige kataloger hos rejseselskabet? I det ene katalog kunne man se hvilke hoteller, man kunne vælge imellem. I det andet kunne man se priserne ud fra hvilken uge, man skulle afsted.

Sådan fungerer store dele af den finansielle sektor stadig.

Det er naturligvis sat på spidsen. Men jeg mener oprigtigt, at den finansielle sektor, måske sammen med fragtbranchen, er de to sidste brancher, der ikke er kommet ind i det nye årtusinde.

Lad os se på nogle eksempler:

- Hos flere banker er det ikke muligt at beregne priser på eksempelvis lån direkte på deres side. I stedet kan man downloade en PDF-fil med priser. Undskyld, hvad for noget?

- Forsikringsselskabernes forsikringspolicer fylder nogle gange 30-40 sider pr. forsikringstype. Er du en familie med bil-, hus- indbo- og ulykkesforsikring, skal du således gennem flere hundrede sider for at forstå, hvad du hvert år betaler mange tusinde kroner for.

Det er unødvendigt kompliceret og giver ingen mening i min bog.

Det skal til sektorens forsvar siges, at de er underlagt en del særskilte regler, der kan gøre det svært for dem at gøre sagerne mere gennemskuelige. Der findes politikere og embedsmænd der - siger de - arbejder for at gøre det så let for os forbrugere som muligt, for derefter at sætte sig ned og lave nye regler, der kun gør det mere indviklet.

Men spørgsmålet står stadig: Kan det ikke gøres mere gennemskueligt? Og er der ikke kunder at hente på at gøre det?

Jeg mener, at svaret til begge spørgsmål er ja. I hvert fald tror jeg på, at de banker og forsikringsselskaber, der formår at udvise den største transparens - regler eller ej - er dem, som løber med kunderne i fremtiden.

Derfor vil jeg gerne lave en lille test, hvor jeg kigger bankerne efter i sømmene. Jeg vil sætte hovedet på blokken og simpelthen forudse, hvilke af de finansielle virksomheder, der i fremtiden opnår større markedsandele gennem den egenskab at fortælle kunderne nøjagtigt, hvad det er for produkter, de køber.

Bankerne skal fortælle os hvad det koster – ikke hvorfor det koster

Et af de helt store problemer ved banksektoren er, at det hele går op i, hvorfor det koster penge i stedet for bare at fortælle, hvad det koster i kroner og øre at låne pengene.

Flere banker viser os (som du vil se om lidt), hvad renten er, eller om kurserne er gode eller dårlige. I princippet rager det os en høstblomst. Vi vil bare gerne vide, hvad vi egentlig betaler for vores lån, så vi kan se, om vi har råd til at leve.

Problemet er, at vi ikke ved, hvad de finansielle begreber betyder for os helt konkret. Hvad betyder det i min hverdag, om jeg betaler 9% eller 10% i rente? Om jeg betaler 1.000 kr. for et par sko eller 1.500, kan vi til gengæld forholde os til. Når vi bliver præsenteret for finansielle begreber i stedet for kroner og ører, betyder det, at vi ikke forstår det, og bare tager “det første og bedste”, fordi det ellers er for indviklet.

Bevares, nogle banker er faktisk ved at fatte det. Her får du testen, som jeg har lavet som screenshots med dertilhørende kommentarer

TESTEN: De fem største banker og deres præsentation af boliglån

Danske Bank er på rette vej. Billedet herunder illustrerer de ting, jeg anser for vigtige. Danske Bank giver deres brugere mulighed for at beregne et boliglån ud fra brugeren helt specifikke behov. Når dette er gjort, får man en resultatoversigt. Dette i både en detaljeret og ikke så detaljeret form. Det bliver på den måde enkelt og overskueligt, uden at skjule noget. Derudover har de en fin CTA-knap, så brugeren ved, hvordan de kommer videre

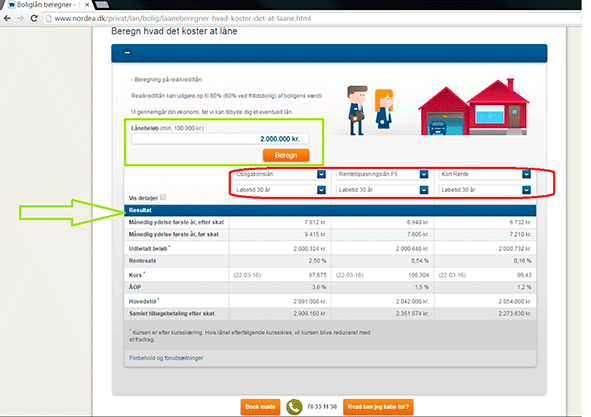

Nordea har lidt samme taktik: de giver mulighed for at beregne. Som Danske Bank viser de en resultatoversigt. Nordea går skridtet videre ved at give muligheden for at vælge hvilken type lån, man ønsker. Jeg tror dog, at det er skridtet for langt at gå, da det i første omgang bliver for indviklet for brugeren. I første omgang er vi ligeglade med, om lånet er af den ene eller den anden type.

Jyske Bank tror jeg i den grad mister mange brugere i deres jagt på boliglån. Her er ingen beregner direkte på siden. Til gengæld er der en, for de fleste, uforståelig oversigt over kurserne. Udover det præsenterer de nogle artikler, som brugerne vil opfatte som en blog. Brugerne ønsker ikke en blog fra deres bank – de ønsker at se priser på deres boliglån.

Sydbank ligger et sted mellem Danske Bank/Nordea og Jyske Bank. De forvirrer ikke brugerne med mærkelige kurser eller procenter, men i stedet bliver man mødt med en kedelig standardtekst omkring deres boliglån. Dog giver Sydbank brugeren mulighed for at beregne, hvor meget man kan købe bolig for (se den grønne pil). Jeg forstår dog ikke, hvorfor de ikke har lagt beregneren ind på hovedsiden. Hvorfor gemme den væk? Derudover er siden kedelig, men det er jo en anden snak.

Nykredit befinder sig i min bog på en absolut sidsteplads blandt de fem største banker. Godt nok har de, ligesom Sydbank, en beregner på højre side. Igen mærkeligt at gemme den væk. Jeg tror, de taber en masse kunder på deres side. Her er det, undskyld mig, gudhjælpemig muligt at hente en PDF-fil med rentesatserne. Jeg vil vove den påstand, at 99 ud af 100 af dem, der åbner denne, forlader Nykredits side øjeblikkeligt. Og da Nykredit har placeret PDF-filen som deres primære CTA, tror jeg, at det er rigtigt mange.

Hvad kan vi så bruge det til?

Hvis vi gik ud fra, at jeg havde de vises sten, og at intet andet end virksomhedernes evne til at være transparente ville afgøre, hvordan markedsandelene skal fordeles, ville det se således ud:

1. Danske Bank

2. Nordea

3. Sydbank

4. Jyske Bank

5. Nykredit

Og for lige at genopfriske, hvorfor jeg tror, det bliver sådan: Brugerne vil have gennemsigtighed.

I princippet tror jeg, at vi er ligeglade med, om vi betaler 8.000 eller 8.500 kr. om måneden, selvom det over 30 år er rigtig mange penge. Men når Danske Bank og Nordea giver muligheden for at beregne boliglånene direkte ud fra brugerens konkrete behov, sker der følgende i brugeren hoved:

- Brugeren føler, at banken ikke har noget at skjule

- Brugeren kan se, hvad det helt konkret kommer til at betyde i kroner og øre i hverdagen

Det vil sige, at banken ved at give mulighed for at se konkrete priser, gør det både troværdigt og overskueligt. De to ting tilsammen, tror jeg, er den stærkeste CTA-trigger, der kommer til at være i fremtiden – hvis altså bankerne også lige formår at vise bare en lille smule digital snilde og lave en ordentlig kontakt-knap!

Har prisen slet intet at sige?

Naturligvis. Prisen vil altid være en af de vigtigste faktorer i kundernes købsbeslutning. Dog tror jeg, at prisen i finansielle sammenhænge er mindre vigtig, fordi kunderne har svært nok ved at forstå, hvad de overhovedet køber. Derfor vil kunderne være glade for bare at kunne forstå, hvad de får for pengene. Også selvom de ikke nødvendigvis får det billigste alternativ.

Får jeg ret - eller kævler jeg bare?

Jeg er ikke ét sekund i tvivl om, at Sydbank, Nykredit og Jyske Bank ville vinde nye kunder ved at smide en beregner ind på deres hovedside omkring boliglån.

Heldigvis for dem bliver mange boliglån jo stadig “handlet” på gammeldags manér. En reklame kører på TV, hvorefter vi booker et møde med den bank, vores forældre meldte os ind i da vi blev født.

Jeg vil dog huske bankerne og realkreditinstitutterne på, at det snart bliver www-generationens tur til at købe bolig. Og de ringer sgu ikke bare til deres egen bank. De bruger nettet og booker et møde med dem, der virker mest troværdig og overskuelig.

Om jeg får ret eller ej, det får vi at se. Får jeg ikke ret, går jeg på pension. Så er min tid forbi.

Blog ekspert

Leadgenereringsspecialist

Martin er specialiseret i lead generering, hvilket er en ekspertise, han har gjort nytte af inden for flere brancher.

Igennem Martins arbejde i både indland og udland, har han gjort erfaringer i alle lead genereringsprocessens elementer, ligefra hvervning af nye kunder til økonomistyring samt kunsten, der ligger i genereringen af leads.

Martin vil på IVÆKST Bloggen bidrage med råd til, hvordan du kan skabe merværdi for dine kunder og gøre dem profitable. Han vil brede sin viden ud om salg og hvordan du kommer til at fokusere på dine kompetencer.